1.ความคุ้มครองตาม ประกันภัย พ.ร.บ.

1.1 พ.ร.บ.ปรับเพิ่มความคุ้มครอง ตั้งแต่ 1 เมษายน 2563 กรมธรรม์ประกันภัย พ.ร.บ. เพิ่มความคุ้มครองส่วนใด? เท่าไหร่บ้าง? มาดูกัน!!!

กรมธรรม์ประกันภัยคุ้มครองผู้ประสบภัยจากรถ (ภาคบังคับ)หรือประกันภัย พ.ร.บ.ที่ไม่ว่าจะทำก่อนหรือหลังวันที่ 1 เมษายน 2563หากเกิดอุบัติเหตุจากรถตั้งแต่วันที่ 1 เมษายน 2563 เป็นต้นไป

ผู้ประสบภัยจากรถจะได้รับความคุ้มครองที่เพิ่มขึ้นโดยไม่มีการปรับเบี้ยประกันเพิ่มขึ้น ดังนี้

-เพิ่มจำนวนเงินความคุ้มครองสูงสุดกรณีเสียชีวิตจากเดิม 300,000 บาท เป็น 500,000 บาท

-เพิ่มความคุ้มครองกรณีทุพพลภาพถาวรสิ้นเชิงได้รับความคุ้มครองสูงสุด 500,000 บาท

-เพิ่มจำนวนเงินความคุ้มครองสูงสุดกรณีทุพพลภาพอย่างถาวรหรือสูญเสียอวัยวะ จากเดิม 200,000 – 300,000 บาท เป็น 200,000 – 500,000 บาท

-กรณีผู้ประสบภัยต้องใช้กะโหลกศรีษะเทียมได้รับความคุ้มครองสูงสุด 250,000 บาท

แต่ทั้งนี้ ก่อนนำรถไปใช้ทุกครั้ง ควรตรวจสอบให้ดีว่ารถของท่านยังมีประกันภัย พ.ร.บ. ที่มีผลใช้บังคับอยู่เสมอ สอบถาม โทร. สายด่วน คปภ. 1186

1.2 ประกันภัย พ.ร.บ.ให้ความคุ้มครองใครบ้าง พระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ.2535 ถูกตราขึ้นเพื่อให้ทุกคนที่ได้รับบาดเจ็บหรือเสียชีวิตอันเนื่องมาจากรถ ได้รับการชดใช้ค่าเสียหายและได้รับการรักษาพยาบาลโดยเร่งด่วน ไม่ว่าผู้ประสบภัยนั้นจะเป็นใคร อยู่ในรถหรือนอกรถ เป็นผู้ขับขี่ ผู้โดยสาร หรือเจ้าของรถ โดยทางบริษัทประกันฯ จะชดใช้ค่าเสียหายในเบื้องต้นเป็นค่ารักษาพยาบาล หรือค่าปลงศพให้ทันที ไม่ต้องรอพิสูจน์ความผิด

1.3 พ.ร.บ. ต่อทุกปี คืออะไร ประกันภัยรถยนต์ภาคบังคับหรือที่เรียกว่า “ประกัน พ.ร.บ.” คือประกันภัยรถยนต์ภาคบังคับ เป็นข้อกำหนดทางกฎหมายของประเทศไทย ที่บังคับให้เจ้าของรถหรือผู้ครอบครองรถทุกคันต้องทำ ถ้าไม่ทำถือว่าผิดกฎหมาย ไม่ว่าจะเป็น มอเตอร์ไซค์ รถยนต์ไฟฟ้า รถบรรทุก หรือรถยนต์ส่วนตัว จำไว้ว่าถ้าคุณเป็นเจ้าของรถหรือแม้แต่เช่ารถ คุณจะต้องซื้อพ.ร.บ.ตามกฎหมายกำหนด รวมทั้งผู้ขับขี่ทุกคนต้องต่ออายุประกันภัยรถยนต์ภาคบังคับทุกปี จึงจะสามารถต่ออายุภาษีรถยนต์ประจำปีได้ โดยมีค่าเบี้ยประกันต่างกันไปตามชนิดและขนาดเครื่องยนต์

1.4 ความคุ้มครองตามกรมธรรม์ คนมีรถทุกคนคงจะคุ้นหูกันดีกับสิ่งที่เรียกว่า พรบ. เพราะมันเป็นสิ่งที่คู่กับรถทุกคัน และเป็นสิ่งที่ขาดไม่ได้ในการขอต่อภาษีรถประจำปี แต่ทราบกันหรือไม่ว่า ประกันภัย พ.ร.บ. นี้ คืออะไร และมีประโยชน์อย่างไร

ประกันภัย พ.ร.บ. คือ การประกันภัยรถภาคบังคับตาม พระราชบัญญัติคุ้มครองผู้ประสบภัย

จากรถ พ.ศ. 2535 ซึ่งกฎหมายบังคับให้รถทุกคันต้องทำประกันภัย พ.ร.บ. เพื่อคุ้มครองและให้ความช่วยเหลือประชาชนผู้ประสบภัยจากรถ ที่ได้รับบาดเจ็บหรือเสียชีวิตจากอุบัติเหตุที่เกิดจากรถ ไม่ว่าผู้นั้นจะเป็นผู้ขับขี่ ผู้โดยสาร หรือคนเดินถนนก็ตาม หากประสบอุบัติเหตุจากการใช้รถใช้ถนน ก็จะได้รับความคุ้มครองตามกรมธรรม์ประกันภัย พ.ร.บ.

โดยปัจจุบันความคุ้มครองตามประกันภัย พ.ร.บ. แบ่งออกเป็น 2 ส่วน คือ

ส่วนที่ 1. ค่าเสียหายเบื้องต้น เป็นการจ่ายโดยไม่ต้องพิสูจน์ถูกผิด ให้กับผู้ประสบภัยจากรถทุกคน ภายใน 7 วัน นับแต่วันที่บริษัทประกันภัยได้รับเอกสารครบถ้วน โดยจ่ายเป็น

1.1 ค่ารักษาพยาบาลตามที่จ่ายจริง รายละไม่เกิน 30,000 บาท

1.2 ค่าปลงศพหรือค่าชดเชยกรณีสูญเสียอวัยวะ รายละ 35,000 บาท

หากได้รับบาดเจ็บแล้วต่อมาเสียชีวิตหรือสูญเสียอวัยวะ จะได้รับสูงสุดไม่เกิน รายละ 65,000 บาท

ส่วนที่ 2 ค่าสินไหมทดแทน ให้ความคุ้มครองโดยจ่ายให้แก่ผู้ประสบภัยจากรถที่ไม่ได้เป็นฝ่ายก่อให้เกิดความเสียหาย ซึ่งจะต้องมีการพิสูจน์ถูกผิดแล้ว โดยจ่ายในกรณีต่อไปนี้

- กรณีบาดเจ็บ จะได้รับความคุ้มครองสูงสุด ตาม พ.ร.บ. รวมกับค่าเสียหายเบื้องต้นแล้ว ไม่เกิน 80,000 บาท

- กรณีสูญเสียอวัยวะหรือทุพพลภาพอย่างถาวร จะได้รับความคุ้มครอง ตาม พ.ร.บ. เมื่อรวมกับค่าเสียหายเบื้องต้นแล้ว ให้ความคุ้มครองตั้งแต่ 200,000 บาท – 500,000 บาท แล้วแต่กรณี

- กรณีเสียชีวิตหรือทุพพลภาพถาวรสิ้นเชิง จะได้รับความคุ้มครอง ตาม พ.ร.บ. รวมค่าเสียหายเบื้องต้น สูงสุด 500,000 บาท

สำนักงาน คปภ.จึงอยากให้ทุกท่านใช้ความระมัดระวังในการใช้รถใช้ถนน หมั่นตรวจสอบสภาพรถ และสำคัญที่สุดอย่าลืมตรวจวันหมดอายุของประกันภัย พ.ร.บ. เพื่อลดความเสี่ยงต่อการสูญเสียที่จะเกิดขึ้นได้ นอกจากนี้เพื่อเป็นการบริหารความเสี่ยง ขอแนะนำให้ท่านทำกรมธรรม์ประกันภัยรถภาคสมัครใจและกรมธรรม์ประกันภัยอื่น ๆ ด้วย เพื่อที่ระบบประกันภัยจะได้เข้ามาช่วยเยียวยาความสูญเสียต่าง ๆ ที่เกิดขึ้นได้อย่างมีประสิทธิภาพ

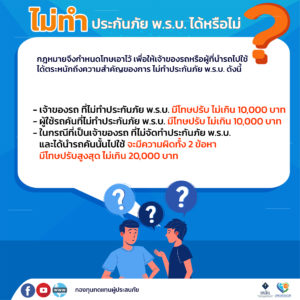

2.โทษของการไม่ทำประกันภัย พ.ร.บ.

2.1 ไม่ทำประกันภัย พ.ร.บ.ได้หรือไม่ ขึ้นชื่อว่าประกันภัย ทุกคนคงเข้าใจกันเป็นอย่างดีว่าเป็นสินค้าที่ซื้อเพื่อให้ได้รับความคุ้มครองหากเกิดเหตุการณ์ไม่คาดคิด ซึ่งอาจมีบางคนมองว่าเป็นการจ่ายที่ไม่จำเป็นเพราะการใช้ชีวิตตามวิถี New Normal แต่รู้หรือไม่ว่ามีประกันภัยประเภทหนึ่งซึ่งกฎหมายบังคับให้ต้องทำประกันภัยตามพระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 หรือเรียกสั้น ๆ ว่า “ประกันภัย พ.ร.บ.” เป็นประกันภัยภาคบังคับซึ่งกฎหมายกำหนดให้รถทุกคันต้องทำประกันภัย ไม่ว่าจะเป็นรถเก่าหรือรถใหม่ ไม่ว่าจะเป็นรถจักรยานยนต์ รถยนต์ รถบัส รถบรรทุก หรือแม้แต่รถโดยสารสาธารณะ เพื่อคุ้มครองและให้ความช่วยเหลือแก่ประชาชนผู้ประสบภัยจากรถที่ได้รับบาดเจ็บหรือเสียชีวิตจากอุบัติเหตุที่เกิดจากรถ ไม่ว่าบุคคลนั้นจะเป็นผู้ขับขี่ ผู้โดยสาร หรือคนเดินถนนก็ตาม

โดยคำว่า “ผู้ประสบภัย” หมายถึงผู้ที่ได้รับอันตรายต่อชีวิต ร่างกาย หรืออนามัย เนื่องจากรถที่ใช้หรืออยู่ในทาง หรือเนื่องจากสิ่งที่บรรทุกหรือติดตั้งในรถนั้น และหมายความรวมถึงทายาทโดยธรรมของผู้ประสบภัยที่ถึงแก่ความตายด้วย จะเห็นได้ว่า ประกันภัย พ.ร.บ. นั้นมีประโยชน์ ภาครัฐจึงได้ออกกฎหมายกำหนดให้รถทุกคันจะต้องมีประกันภัย พ.ร.บ. ด้วย เพื่อนำระบบประกันภัยมาช่วยบรรเทาเยียวยาความเสียหายให้กับผู้ใช้รถ ใช้ถนน

แต่อย่างไรก็ตาม ยังมีรถจำนวนมากที่หลีกเลี่ยงไม่ทำประกันภัย พ.ร.บ. ซึ่งอาจเกิดจากการที่เจ้าของรถละเลยหรือหลงลืม ทำให้รถคันนั้นไม่ได้รับความคุ้มครองตามกฎหมาย ส่งผลให้เจ้าของรถ จะต้องเป็นผู้รับผิดชอบชดใช้ความเสียหายที่เกิดขึ้นทั้งกับตนเองและบุคคลอีกด้วย และนอกจากนี้การใช้รถที่ไม่มีประกันภัย พ.ร.บ. ยังมีโทษทางอาญาอีกด้วย

จากที่กล่าวมาข้างต้น ว่าประกันภัย พ.ร.บ. เป็นประกันภัยที่กฎหมายบังคับให้เจ้าของรถทุกคันต้องทำ ดังนั้นหากมีรถที่ไม่มีการจัดให้มีการประกันภัย พ.ร.บ. กฎหมาย จึงกำหนดโทษเอาไว้เพื่อให้ เจ้าของรถหรือผู้นำรถไปใช้ ได้ตระหนักถึงความสำคัญของการประกันภัย พ.ร.บ. ดังนี้

เจ้าของรถ ที่ไม่ทำประกันภัย พ.ร.บ. มีโทษปรับ ไม่เกิน 10,000 บาท

ผู้ใช้รถคันที่ไม่มีประกันภัย พ.ร.บ. มีโทษปรับ ไม่เกิน 10,000 บาท

และในกรณีที่เป็นเจ้าของรถที่ไม่จัดทำประกันภัย พ.ร.บ. และได้นำรถคันนั้นไปใช้ จะมีความผิดทั้ง 2 ข้อหา มีโทษปรับสูงสุด ไม่เกิน 20,000 บาท

ดังนั้น ผู้ที่มีรถนอกจากจะต้องหมั่นตรวจสอบสภาพรถของตนเองให้ดีอยู่เสมอแล้ว อย่าลืมตรวจสอบวันหมดอายุของประกันภัย พ.ร.บ. เพื่อคุ้มครองความรับผิดของตนเองที่มีต่อผู้อื่น และเป็นการรับผิดชอบต่อสังคมส่วนรวมอีกด้วย

2.2 ใครบ้างที่จะถูกเรียกเงินเพิ่มอีก 20 % 20% ไม่ใช่Flash Sale ไม่ใช่ส่วนลด…แต่คือเงินเพิ่มในอัตราร้อยละ 20 ของจำนวนเงินค่าเสียหายเบื้องต้น ที่กองทุนทดแทนผู้ประสบภัยจะเรียกคืน..กรณีเบิกค่าเสียหายเบื้องต้นจากใครไม่ได้ กองทุนผู้ประสบภัยจะจ่ายให้กับผู้ประสบภัยจากรถที่ได้รับบาดเจ็บและหรือเสียชีวิต ทุพพลภาพถาวร หรือสูญเสียอวัยวะ ภายใน 7 วันนับแต่ได้รับเอกสารครบถ้วน โดยไม่ต้องรอผลพิสูจน์ถูกผิดแล้วเรียกคืนจากใครบ้างล่ะ?

1.ประสบเหตุจากรถไม่มีประกันภัย…เจ้าของรถไม่ทำประกันภัย พ.ร.บ.ภาคบังคับและไม่ยอมจ่ายค่าเสียหายเบื้องต้นหรือจ่ายไม่ครบตามจำนวน ตำรวจจะปรับเจ้าของรถหรือทายาทนำหลักฐานมาขอรับค่าเสียหายเบื้องต้นจากกองทุนฯ โดยกองทุนฯจะเรียกคืนจากเจ้าของรถพร้อมเงินเพิ่ม 20%

2.ประสบเหตุจากรถที่ถูกขโมยมา….เจ้าของรถต้องแจ้งความไว้แล้ว ผู้ประสบภัยจากรถที่ถูกขโมยถูกชิงทรัพย์ฯ มาขอรับค่าเสียหายเบื้องต้น จากกองทุนฯ

3.ไม่มีผู้แสดงตนเป็นเจ้าของรถและรถคันนั้นไม่มีประกันภัย…กรณีไม่ทราบว่ารถคันใดก่อเหตุ ไม่มีผู้แสดงตนเป็นเจ้าของรถและรถไม่มีประกันภัย เมื่อกองทุนฯ จ่ายค่าเสียหายเบื้องต้น แล้วรถคันนั้นไม่มีใครแสดงตนเป็นเจ้าของจะต้องถูกยึดขายทอดตลาด

4.ถูกรถชนแล้วหลบหนี….เมื่อประสบเหตุและนำส่งโรงพยาบาล(ค่ารักษาพยาบาลค่าปลงศพ) ให้ยื่นรับกับกองทุนทดแทนผู้ประสบภัย

5.บริษัทไม่ยอมจ่ายค่าเสียหายเบื้องต้น…หรือจ่ายไม่ครบผู้ประสบภัยขอรับค่าเสียหายเบื้องต้นจาก กองทุนฯ บริษัท จะต้องจ่ายเงินคืน กองทุนฯ พร้อมเงินเพิ่ม 20 %ภายใน 7 วัน

6.ประสบภัยจากรถที่ได้รับการยกเว้นที่ไม่ต้องทำประกันภัย…เมื่อรถคันดังกล่าวไปก่อความเสียหายแก่ผู้ประสบภัย สามารถยื่นขอรับค่าเสียหายเบื้องต้นจาก กองทุนฯ ได้

……เมื่อกองทุนทดแทนผู้ประสบภัย จ่ายค่าเสียหายเบื้องต้น จากกรณีดังกล่าว จะเรียกคืนจากเจ้าของรถหรือ บริษัท แล้วแต่กรณี รวมเงินเพิ่มในอัตรา ร้อยละ 20% ของค่าเสียหายเบื้องต้น

รู้อย่างนี้แล้ว อย่าละเลยการทำประกันภัย พ.ร.บ. ภาคบังคับ โดยเด็ดขาด

- ช่องทางการยื่นขอรับค่าเสียหายเบื้องต้น

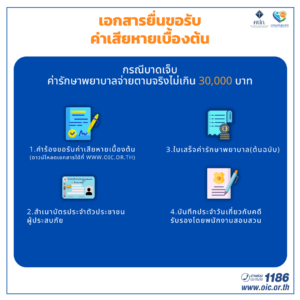

3.1 การขอรับค่าเสียหายเบื้องต้น ต้องทำอย่างไร เอกสารที่ต้องยื่น ในการขอรับค่าเสียหายเบื้องต้น

กรณีความเสียหายต่อร่างกายค่ารักษาพยาบาลจ่ายตามจริงไม่เกิน 30,000 บาท

-ใบคำร้องขอรับค่าเสียหายเบื้องต้น(ดาวน์โหลดเอกสารได้ที่ (www.oic.or.th)

-สำเนาบัตรประจำตัวประชาชนผู้ประสบภัย

-ใบเสร็จรับเงินค่ารักษาพยาบาล(ต้นฉบับ)

-สำเนาบันทึกประจำวันจากเจ้าหน้าที่ตำรวจ

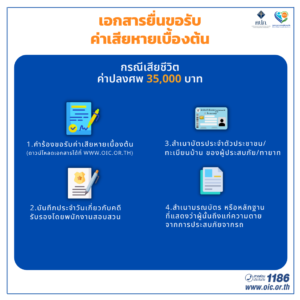

กรณีเสียชีวิตค่าปลงศพ 35,000 บาท

-ใบคำร้องขอรับค่าเสียหายเบื้องต้น(ดาวน์โหลดเอกสารได้ที่ (www.oic.or.th)

-สำเนาบันทึกประจำวันจากเจ้าหน้าที่ตำรวจ

-สำเนาบัตรประจำตัวประชาชน/ทะเบียนบ้านของผู้ประสบภัย/ทายาท

-สำเนามรณบัตรหรือหลักฐานที่แสดงว่าผู้นั้นเสียชีวิตเพราะประสบภัยจากรถ

-ยื่นผ่านช่องทางออนไลน์ ส่งเอกสารมาที่ Email:mvp@oic.or.th

-ส่งจดหมายมาที่ กองทุนทดแทนผู้ประสบภัย สำนักงาน คปภ. เลขที่ 22/79 ถนนรัชดาภิเษก แขวงจันทรเกษม เขตจตุจักร กรุงเทพมหานคร 10900

-หรือสอบถามสายด่วน คปภ.1186

3.2 ครบกำหนด 180 วัน วันสุดท้ายตรงกับวันหยุด เราจะทำอย่างไร?

ระยะเวลาการใช้สิทธิขอรับค่าเสียหายเบื้องต้นตามพระราชบัญญัตินี้ กฎหมายกำหนดระยะเวลาการใช้สิทธิขอรับค่าเสียหายเบื้องต้น ให้ผู้ประสบภัยต้องร้องขอภายใน 180 วันนับแต่วันที่มีความเสียหายเกิดขึ้น

ถาม – กรณีที่กฎหมายกำหนดให้ต้องยื่นเรื่องขอรับค่าเสียหายเบื้องต้นภายใน 180 วัน นับแต่วันที่เกิดความเสียหายนั้น หากวันสุดท้ายของ 180 วันตรงกับวันหยุดราชการ จะนับวันทำการถัดไปเป็นวันสุดท้ายหรือไม่

ตอบ – หากวันสุดท้ายของระยะเวลา 180 วัน เป็นวันหยุดทำการหรือวันหยุดตามประเพณี

จะนับวันทำการที่ถัดจากวันหยุดนั้น เป็นวันสุดท้ายของระยะเวลาครับ

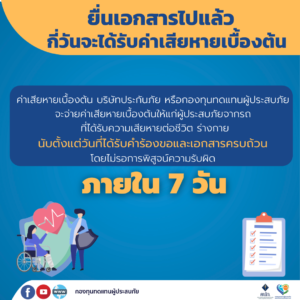

3.3 ยื่นเอกสารไปแล้ว กี่วันจะได้รับค่าเสียหายเบื้องต้น

ค่าเสียหายเบื้องต้น บริษัทประกันภัย หรือกองทุนทดแทนผู้ประสบภัย จะจ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัยจากรถ ที่ได้รับความเสียหายต่อชีวิต ร่างกาย ภายใน 7 วัน นับตั้งแต่วันที่บริษัทได้รับคำร้องขอและเออกสารครบถ้วน โดยไม่รอการพิสูจน์ความรับผิด ดังนี้

-กรณี ผู้ประสบภัยได้รับความเสียหายต่อร่างกาย บริษัทจะจ่ายค่ารักษาพยาบาล ตามจำนวนที่จ่ายไปจริง แต่ไม่เกิน 30,000 บาทต่อหนึ่งคน

-กรณี ผู้ประสบภัยสูญเสียอวัยวะ/ทุพพลภาพอย่างถาวร บริษัทจะจ่ายค่าเสียหายเบื้องต้น จำนวน35,000 บาทต่อหนึ่งคน

-กรณี ผู้ประสบภัยเสียชีวิต บริษัทจะจ่ายค่าปลงศพ ตามจำนวนเงินค่าเสียหายเบื้องต้น 35,000 บาทต่อหนึ่งคน (หากเกิดความเสียหาย หลายกรณี รวมกัน จะได้รับค่าเสียหายเบื้องต้นรวมกันแล้วไม่เกิน 65,000 บาทต่อหนึ่งคน )

หมายเหตุ :กรณี ผู้ประสบภัยเป็นผู้ขับขี่รถคันที่เอาประกัน จะได้รับความคุ้มครอง ไม่เกินค่าเสียหายเบื้องต้นเท่านั้น

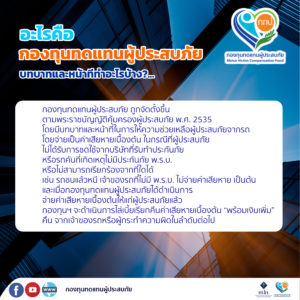

4.กองทุนทดแทนเข้าไปช่วยเหลือกรณีไหนบ้าง

4.1 อะไรคือกองทุนทดแทนผู้ประสบภัย กองทุนทดแทนผู้ประสบภัย ถูกจัดตั้งขึ้นตามพระราชบัญญัติคุ้มครองผู้ประสบภัย พ.ศ. 2535 โดยมีบทบาทและหน้าที่ในการให้ความช่วยเหลือผู้ประสบภัยจากรถ โดยจ่ายเป็นค่าเสียหายเบื้องต้น ในกรณีที่ผู้ประสบภัยไม่ได้รับการชดใช้จากบริษัทประกันภัย หรือรถคันที่เกิดเหตุไม่มีประกันภัย พ.ร.บ. หรือไม่สามารถเรียกร้องจากที่ใดได้ เช่น รถชนแล้วหนี เจ้าของรถที่ไม่มี พ.ร.บ. ไม่จ่ายค่าเสียหาย เป็นต้น และเมื่อกองทุนทดแทนผู้ประสบภัยได้ดำเนินการจ่ายค่าเสียหายเบื้องต้นให้แก่ผู้ประสบภัยแล้ว กองทุนฯ จะดำเนินการไล่เบี้ยเรียกคืนค่าเสียหายเบื้องต้นคืนจากเจ้าของรถหรือผู้กระทำความผิดในลำดับต่อไป

ปัจจุบัน สำนักงานกองทุนผู้ประสบภัย มีทั้งสิน 72 แห่ง ได้แก่

-สำนักงานกองทุนผู้ประสบภัย ส่วนกลาง 1 แห่ง

-สำนักงานกองทุนผู้ประสบภัย จังหวัด 69 แห่ง

-สำนักงานกองทุนผู้ประสบภัย เขต 2 แห่ง

ภายใต้การบริหารจัดการ ของสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย(คปภ.)

4.2 ประสบภัยจากรถ ไร้กังวล เบิกได้ทุกที่ทั่วไทย ผู้ประสบภัยจากรถจะได้รับความคุ้มครองตามกฎหมาย ไม่ว่าผู้ประสบภัยนั้นจะเป็นใคร อยู่ที่ไหน ในรถหรือนอกรถ เป็นผู้ขับขี่ ผู้โดยสาร เจ้าของรถ คนเดินถนน หากได้รับบาดเจ็บ หรือเสียชีวิตอันเนื่องมาจากอุบัติเหตุที่เกิดจากรถจะได้รับความคุ้มครองตามกฎหมาย โดยในกรณีที่รถคันนั้นมีประกันภัย พ.ร.บ. ภาคบังคับ ผู้ประสบภัยจากรถสามารถใช้สิทธิเบิกค่าเสียหายเบื้องต้นกับบริษัทที่รับประกันภัยที่มีสาขาใกล้บ้านท่านได้ทันที

แต่ถ้าหากกรณีที่รถคันนั้นไม่ได้จัดทำ ประกันภัย พ.ร.บ.เอาไว้ และไม่มีผู้ใดรับผิดชอบในเหตุที่เกิดขึ้นผู้ประสบภัยสามารถยื่นขอรับค่าเสียหายเบื้องต้นได้ที่กองทุนทดแทนผู้ประสบภัย สำนักงาน คปภ. ได้ทุกพื้นที่ทั่วประเทศ หรือสอบถามได้ที่ สายด่วน คปภ.1186

4.3 รู้หรือยัง..6 กรณี ดังต่อไปนี้ขอรับค่าเสียหายเบื้องต้น จาก”กองทุนทดแทนผู้ประสบภัย” ได้

แม้ว่ารถที่ใช้งานบนท้องถนนทุกคันจะต้องจัดทำ พ.ร.บ. เป็นประจำทุกปีอยู่แล้ว แต่หากโชคร้ายประสบอุบัติเหตุกับรถที่ไม่มี พ.ร.บ. หรือถูกชนแล้วหนีขึ้นมา รู้หรือไม่ว่าคุณก็ยังสามารถขอรับค่าเสียหายเบื้องต้นจาก “กองทุนทดแทนผู้ประสบภัย” ได้เช่นกัน

ผู้ประสบภัยจากรถ ซึ่งไม่มีผู้ใดรับผิดชอบ สามารถขอรับค่าเสียหายเบื้องต้นจากกองทุนทดแทนผู้ประสบภัยได้ ในกรณีใดกรณีหนึ่งดังต่อไปนี้

- ประสบอุบัติเหตุจากรถไม่มี พ.ร.บ. และเจ้าของรถไม่จ่าย หรือจ่ายไม่ครบ

- ประสบอุบัติเหตุจากรถที่ไม่อยู่ในความครอบครองของเจ้าของรถ เช่น ถูกยักยอก ฉ้อโกง ลักทรัพย์ ปล้นทรัพย์ เป็นต้น และได้แจ้งความต่อพนักงานสอบสวนแล้ว

- ประสบอุบัติเหตุจากรถที่ไม่มีผู้แสดงตนเป็นเจ้าของ และรถนั้นไม่มีพ.ร.บ.

- ประสบอุบัติเหตุจากรถชนแล้วหนี

- ประสบอุบัติเหตุจากรถที่มี พ.ร.บ. แต่บริษัทประกันวินาศภัยไม่จ่าย หรือจ่ายไม่ครบ

- ประสบอุบัติเหตุจากรถที่ถูกกฎหมายยกเว้นให้ไม่ต้องทำพ.ร.บ. เช่น รถราชการ รถทหาร (แต่ทั้งนี้ในปัจจุบัน ในทางปฏิบัติ รถเหล่านี้ส่วนมากได้มีการจัดทำพ.ร.บ. เพื่อบริหารความเสี่ยงแล้ว)

อย่างไรก็ดี ยังมีผู้ประสบภัยจากรถบางกรณีที่ไม่สามารถเรียกร้องค่าเสียหายเบื้องต้นได้ เช่น ประสบอุบัติเหตุกับรถที่ไม่มี พ.ร.บ., ถูกชนแล้วหนี หรือรถไม่มีผู้แสดงตนเป็นเจ้าของรถ ฯลฯ จึงได้มีกำหนดจัดตั้ง “กองทุนทดแทนผู้ประสบภัย” เพื่อจ่ายค่าเสียหายเบื้องต้นให้กับผู้ประสบภัยจากรถ จากนั้นกองทุนฯ จะมีหน้าที่ดำเนินการติดตามเรียกเงินค่าเสียหายเบื้องต้นคืนจากเจ้าของรถ บริษัทประกันภัย หรือผู้กระทำผิดต่อไป

5.ช่องทางการต่อประกันภัย พ.ร.บ.

5.1 ค่าเบี้ยประกันภัยรถ ถือเป็นค่าใช้จ่ายประจำที่คนมีรถยากจะหลีกเลี่ยง ที่แน่ ๆ คือ เบี้ยประกันภัย พ.ร.บ. ที่จะต้องซื้อเพื่อเอากรมธรรม์ไปใช้ต่อภาษีรถประจำปี และเพื่อใช้บรรเทาความเสียหายหากใช้รถแล้วไปเกิดอุบัติเหตุขึ้น แต่ค่าเบี้ยมันคุ้มมั้ย!! ต้องลองมาดูกัน… ประกันภัยตามพระราชบัญญัติคุ้มครอง ผู้ประสบภัยจากรถ พ.ศ. 2535 หรือเรียกสั้น ๆ ว่า “ประกันภัย พ.ร.บ.” ได้กำหนดให้รถทุกคันต้องทำประกันภัย เพื่อคุ้มครองและให้ความช่วยเหลือแก่ประชาชนผู้ประสบภัยจากรถ ที่ได้รับบาดเจ็บหรือเสียชีวิตจากอุบัติเหตุที่เกิดจากรถ ซึ่งความคุ้มครองปัจจุบันจะแบ่งเป็น 2 ส่วน คือ

- ค่าเสียหายเบื้องต้น เป็นการจ่ายโดยไม่ต้องพิสูจน์ถูกผิด ให้กับผู้ประสบภัยจากรถทุกคน ภายใน 7 วัน นับแต่วันที่ได้รับเอกสารครบถ้วน โดยจ่ายเป็น

1.1 ค่ารักษาพยาบาลตามที่จ่ายจริง รายละไม่เกิน 30,000 บาท

1.2 ค่าปลงศพหรือค่าชดเชยกรณีสูญเสียอวัยวะ รายละ 35,000 บาท

หากได้รับบาดเจ็บแล้วต่อมาเสียชีวิตหรือสูญเสียอวัยวะ จะได้รับสูงสุดไม่เกิน รายละ 65,000 บาท

- ค่าสินไหมทดแทน (ค่าเสียหายส่วนเกินค่าเสียหายเบื้องต้น) จ่ายให้ผู้ประสบภัยจากรถที่ไม่ได้เป็นฝ่าย ก่อให้เกิดความเสียหาย ซึ่งจะต้องมีการพิสูจน์ถูกผิดแล้ว โดยจ่ายเป็น

2.1 กรณีบาดเจ็บ จะได้รับความคุ้มครองสูงสุด ตาม พ.ร.บ. ไม่เกิน 80,000 บาท (รวมกับ ค่าเสียหายเบื้องต้นด้วย)

2.2 กรณีสูญเสียอวัยวะหรือทุพพลภาพอย่างถาวร จะได้รับความคุ้มครอง ตาม พ.ร.บ. ตั้งแต่ 200,000บาท – 500,000 บาท แล้วแต่กรณี (รวมกับค่าเสียหายเบื้องต้นด้วย)

2.3 กรณีเสียชีวิตหรือทุพพลภาพถาวรสิ้นเชิง จะได้รับความคุ้มครอง ตาม พ.ร.บ. สูงสุด 500,000 บาท (รวมกับค่าเสียหายเบื้องต้นด้วย)

5.2 เอกสารอะไรบ้างใช้ต่อ พ.ร.บ. ต่อพ.ร.บ.รถยนต์ ต้องใช้เอกสารอะไรบ้าง

หลายคนมักจะสงสัยว่าการต่อ พ.ร.บ.รถยนต์ใช้อะไรบ้าง ง่ายเพียงนิดเดียว!! สำหรับต่อ พ.ร.บ.รถยนต์เราจะต้องทำควบคู่ไปพร้อมกับการต่อทะเบียนรถยนต์ ซึ่งพ.ร.บ.รถยนต์จะไม่สามารถซื้อย้อนหลังได้นะ แต่สามารถซื้อความคุ้มครองล่วงหน้าได้ไม่เกิน 90 วัน แล้วเอกสารที่จะต้องเตรียมเพื่อต่อ พ.ร.บ.รถยนต์ จะมีอะไรกันบ้างนะ เรามาดูกันเลยดีกว่า !!

-สำเนาบัตรประชาชน-สำเนาทะเบียนบ้าน

-สำเนาทะเบียนรถ หรือเล่มจริง

เพียงเอกสารไม่กี่อย่างเท่านี้ เราก็สามารถนำไปต่อ พ.ร.บ.รถยนต์ ได้เลยทันที สามารถไปต่อได้ที่กรมการ ขนส่งแต่ละจังหวัด หรือไม่สะดวกเดินทางก็ติดต่อได้กับบริษัทประกันภัย จะช่วยให้ขั้นตอนเป็นไปอย่างง่ายและรวดเร็วขึ้น ส่วนค่าใช้จ่ายการทำ พ.ร.บ.รถยนต์ แต่ละบริษัทก็จะมีเรทราคาต่างกัน นอกนั้นความคุ้มครองก็จะเหมือนกันตามกฎหมายทุกบริษัท

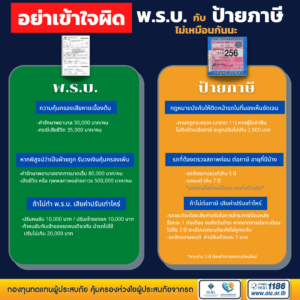

5.3 อย่าเข้าใจผิด พ.ร.บ. กับ ป้ายภาษีไม่เหมือนกันนะ อย่าเข้าใจผิด!!….. ประกันภัย พ.ร.บ. กับ ป้ายภาษี ไม่เหมือนกันนะ เมื่อเราใช้รถมาครบปี จะมีสิ่งหนึ่งที่เราต้องต่อเป็นประจำทุกปี ก็คือ พรบ. นั่นเอง และหลายๆ คนมักเข้าใจผิดคิดว่าป้ายสี่เหลี่ยมๆ ที่ติดหน้ารถนั้นคือ พ.ร.บ. แต่จริงๆ แล้วไม่ใช่เลย!! ป้ายสี่เหลี่ยมๆ ที่ติดหน้ารถนั้น จะเรียกว่า ป้ายภาษี

“พ.ร.บ.” คือ การประกันภัยภาคบังคับ ซึ่งกฎหมายบังคับให้รถทุกคันต้องทำประกัน พ.ร.บ.คุ้มครองผู้ประสบภัยจากรถ พ.ศ. 2535 ที่กฎหมายกำหนดให้ยานพาหนะทางบกทุกประเภทที่จดทะเบียนกับกรมการขนส่งทางบก ต้องทำประกันภัยประเภทนี้เพื่อให้ความคุ้มครองกับตัวบุคคลที่ได้รับผลจากอุบัติเหตุ โดยไม่คำนึงถึงว่าบุคคลที่ได้รับผลกระทบจากอุบัติเหตุเหล่านั้นจะเป็นผู้ที่กระทำความผิดหรือไม่ ซึ่งกฎหมายจะให้ความคุ้มครองต่อตัวคู่กรณีและผู้เอาประกันเมื่อเกิดอุบัติเหตุในรูปแบบของเงินชดเชยและค่ารักษาพยาบาลตามที่กฎหมายกำหนด

ป้ายภาษี….ป้ายสี่เหลี่ยมขนาดเล็ก เท่าฝ่ามือ สีชมพูฟ้า มี (ระบุ) ปี พ.ศ. ตัวใหญ่ ไว้ติดหน้ากระจกเพื่อแสดงให้รู้ว่ารถคันนี้ชำระภาษีแล้ว ซึ่งหากคุณขาดต่อภาษีอาจทำให้ทะเบียนรถถูกระงับ กลายเป็นรถผิดกฎหมายทันที

5.4 ใกล้ต่อภาษีรถแล้ว ซื้อประกันภัย พ.ร.บ. ที่ไหนดี (ช่องทางการขาย พรบ.)การต่อภาษีรถเป็นสิ่งที่เจ้าของรถจะต้องทำเป็นประจำทุกปี โดยนอกจากค่าภาษีรถที่ต้องจ่ายแล้ว ยังมีค่า เบี้ยประกันภัย พ.ร.บ. ที่กฎหมายกำหนดให้รถที่จะต่อภาษีต้องทำก่อนจึงจะยื่นต่อภาษีได้ ซึ่งค่าเบี้ย ประกันภัย พ.ร.บ. ไม่ได้แพงอย่างที่คิด และสามารถหาซื้อได้ง่ายมากในการซื้อประกันภัย พ.ร.บ. นั้น ปัจจุบันสามารถหาซื้อได้ง่ายผ่านช่องทางต่าง ๆ ไม่ว่าจะเป็นการซื้อผ่านตัวแทน/นายหน้าของบริษัทประกันภัยโดยตรง ผ่านทางเว็บไซต์บริษัทประกันภัยหรือผู้แทนจำหน่าย เคาน์เตอร์เซอร์วิส หรือที่ธนาคาร หรือแม้แต่สำนักงานขนส่งทุกจังหวัด เรียกได้ว่ามีช่องทางมากมายที่จะ สามารถซื้อประกันภัย พ.ร.บ. ได้อย่างสะดวกและรวดเร็ว สำหรับเจ้าของรถที่ต้องการจะซื้อประกันภัย พ.ร.บ. เพียงเตรียมสำเนาทะเบียนรถและบัตรประจำตัวประชาชนให้พร้อม ก็สามารถติดต่อขอซื้อประกันภัย พ.ร.บ. ผ่านทางช่องทางที่กล่าวมาข้างต้นได้แล้ว

ดังนั้น ทุกคนที่ใช้รถ ต้องทำประกันภัย พ.ร.บ. เพื่อคุ้มครองความรับผิดของตนเองที่มีต่อผู้อื่น และเป็นการรับผิดชอบต่อสังคม โดยจะทำให้ผู้ประสบภัยจากรถได้รับความคุ้มครองตามวงเงินที่สูงที่กล่าวมาแล้วข้างต้น และหากเจ้าของรถไม่ทำประกันภัย พ.ร.บ. จะมีโทษปรับสูงสุดไม่เกิน 10,000 บาทสิ่งสำคัญอีกอย่างหนึ่งคือควรพกหลักฐานการทำประกันภัย พ.ร.บ. ติดรถไว้เสมอ เพราะหากเกิดอุบัติเหตุขึ้นจะได้มีหลักฐานแสดงต่อเจ้าหน้าที่ได้